Como avaliar custos de captação e negociar melhor

Todo departamento financeiro busca medir o custo de captação de suas operações. Para isto existe uma medida contábil amplamente divulgada: o WACC (Weighted Average Capital Cost) ou o cálculo do custo efetivo total. Mas neste artigo vamos fazer uma abordagem de custo de capital orientada para o que pode e deve ser efetivamente minimizado: o spread bancário.

Tentar minimizar o custo de capital é uma das missões dos financeiros. Mas focar apenas no custo final, a taxa, é errôneo e ingrato, pois o custo base do capital oscila bastante em uma economia volátil como a nossa. Tentar reduzir a taxa final é praticamente impossível quando o custo do capital está subindo e relativamente fácil, se bem amparado, quando o custo está em queda.

Propomos então uma abordagem mais financeira que contábil para este fim.

Primeiramente vamos avaliar como é apurado o custo de capital pelos bancos.

O referencial de custo de capital dos bancos é o CD (Certificado de Depósito Interbancário) e o principal erro cometido é querer utilizar como referencial de custo do capital o CDI diário. O CDI diário é a média ponderada dos negócios realizados entre os bancos com prazo de um dia. Se você está avaliando o custo de uma operação de um ano, é necessário verificar qual é o custo de capital para este prazo, ou seja, qual é a expectativa do mercado para o CDI acumulado neste um ano. Para calcular o custo do dinheiro, os bancos usam as informações dos contratos futuros de DI, que são negociados na BM&FBovespa. Estas informações são públicas e você também pode ter acesso. Ao final deste post traremos um link de como obter estas informações e calcular qual o valor do CDI que o mercado está negociando.

Neste ano, temos um exemplo clássico para exemplificar a diferença de custo entre o prazo de 1 dia e prazos mais dilatados. Veja abaixo:

Clique na imagem para ampliá-la

As curvas do custo de capital acima foram extraídas do Software CalcBank, que é linkado em tempo real com a BM&FBovespa.

A curva verde é referente a 04/01/16 e a azul é referente a 02/05/16.

Observe que para o prazo de um dia, o custo praticamente ficou inalterado em 14,1516% no início do ano e 14,1297% em 02/05/16; fato esperado dado que não tivemos alterações nas metas da taxa SELIC que é o balizador para o mercado.

Já as taxas de 360 e 720 dias apresentaram quedas significativas, respectivamente de 2,48% e 3,83%.

Diante deste cenário é praticável almejar uma redução de taxas, dado que o custo para os bancos caiu significativamente, ou seja, é possível obter taxas menores sem afetar os spreads que os bancos estão ganhando.

Se utilizamos apenas a taxa do CDI de um dia como referencial não conseguimos capturar esta oportunidade.

Já os bancos, com todo expertise e sistemas, acompanham a evolução da curva de custo do dinheiro em tempo real, utilizando esta informação para maximizar seus ganhos. Quando observam um movimento como este focam em manter as taxas, resultando num expressivo aumento de spreads sem muito esforço.

No dia-a-dia, os gerentes de banco se valem da justificativa de que o CDI ou mesmo a Taxa SELIC estão inalteradas para manter as taxas dos empréstimos também inalteradas, o que é uma falácia.

No gráfico abaixo temos o spread bancário apurado pelo Banco Central para operações junto a pessoas jurídicas. Nota-se que a partir de janeiro de 2016 existe uma forte aceleração, provocada pela expertise dos bancos em aumentar os spreads dado o desconhecimento por parte das empresas de como calcular e gerenciar o custo do capital.

Clique na imagem para ampliá-la

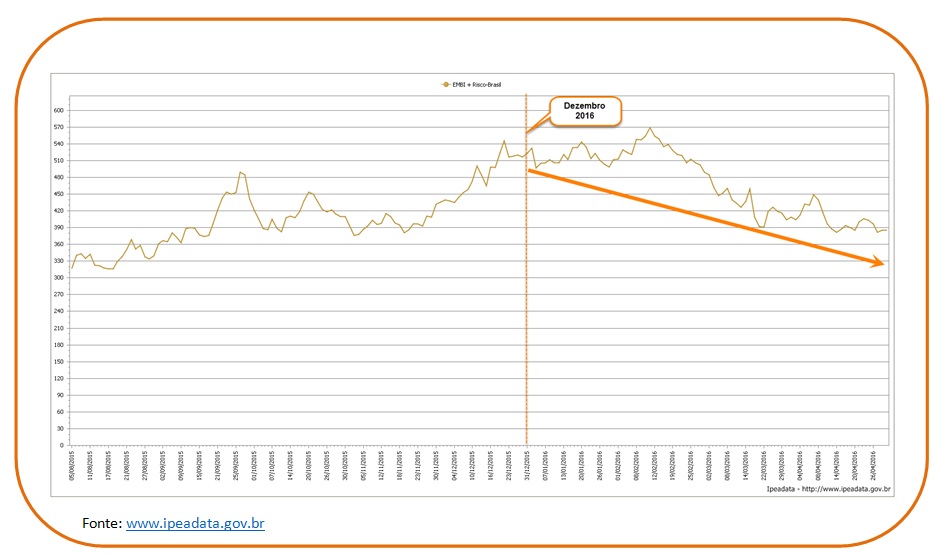

Cabe salientar que a justificativa do aumento de spreads, fundamentado no aumento das incertezas, não se sustenta, dado que observamos uma queda do risco país neste período.

Clique na imagem para ampliá-la

Este é um exemplo clássico de assimetria de informação entre bancos e empresas e de possibilidade de aumento de eficiência mensurável.

Quando o custo do capital sobe é plenamente aceitável que as taxas também subam em proporção equivalente, assim como deve ser obtida uma redução quando o custo cai.

Para não ser alvo destas estratégias dos bancos e poder ter uma gestão eficiente e afinada do custo de capital da empresa, a medida do custo do capital dos bancos, assim como o histórico dos spreads pagos pela sua empresa, tanto absoluto como em relação ao mercado, deve estar sempre prontamente a disposição do profissional que negociará com os bancos.

Faça como os bancos fazem, negocie spreads, e não seja mais vítima da assimetria de informação, pois sem essas informações certamente você estará em desvantagem

Para calcular o custo do capital como os bancos fazem, acesse o artigo: Projeção Do CDI

E para calcular spreads, veja o artigo: Tipos de SPREAD